兰格点评:工程机械“钢需”内淡外稳?

下游数据:

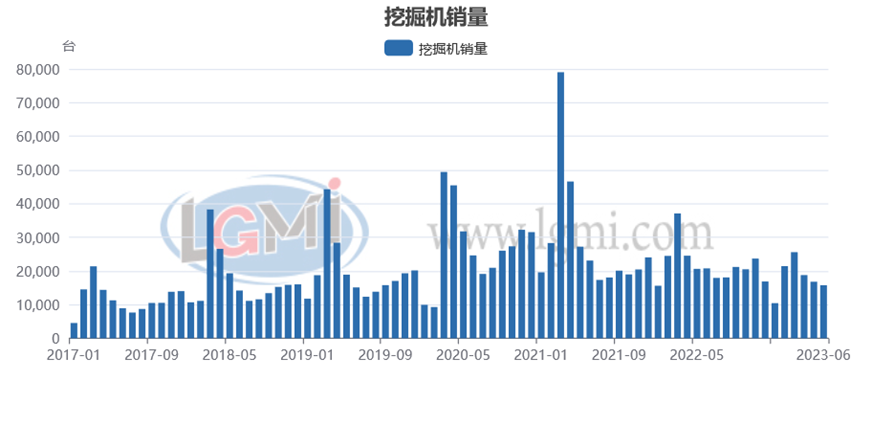

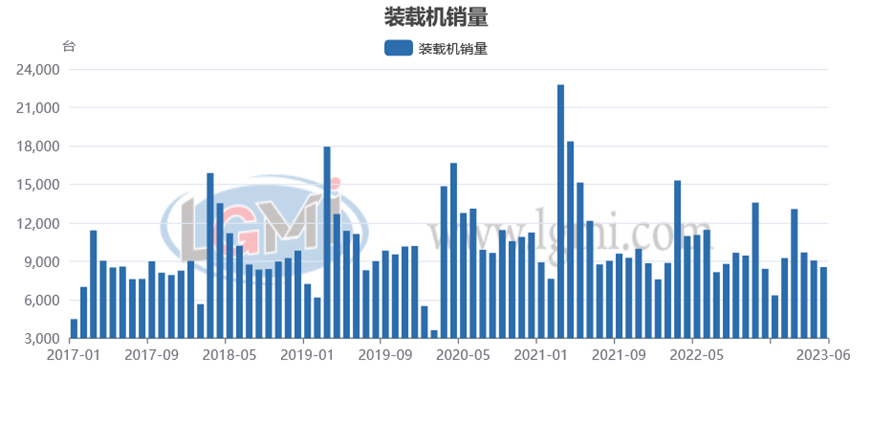

据中国工程机械工业协会统计数据显示,2023年6月份,挖掘机主要制造企业销售各类挖掘机15766台,同比下降24.1%,其中国内6098台,同比下降44.7%;出口9668台,同比下降0.68%。6月份,装载机主要制造企业销售各类装载机8556台,同比下降25.3%。其中国内市场销量4321台,同比下降42.9%;出口销量4235台,同比增长8.98%。

兰格点评:

进入6月份,各地重大项目开工态势明显走弱,项目开工数量以及投资力度均呈现下降态势,而且随着高温多雨天气影响的不断深入,室外施工项目受到了明显制约,这就使得国内工程机械“钢需”持续下降,而外需市场不断壮大的格局。

从挖掘机销量同比数据来看,已经连续7个月同比负增长,6月挖掘机销量同比降速较上月再度扩大5.6个百分点(详见图1);其中国内销量也连续7个月同比负增长,6月同比降速较上月收窄1.2个百分点;而出口在连续4个月同比正增长后转为负增长,同比下降0.68%。从单月国内挖掘机销量来看,6月国内挖掘机销量维持在了6000台以上的水平,但环比连续3个月下降;同期挖掘机出口市场也回落到了万台以下的水平,单月出口销量环比下降5.4%。

图1

2017-2023年挖掘机销量

而同期,装载机销量连续4个月同比负增长,6月份装载机销量同比下降25.3%(详见图2);其中国内市场销量同比降幅较上月扩大了5.5个百分点;出口销量同比依然保持着连续14个月的正增长态势,但同比增速收缩了9.7个百分点。从单月国内装载机销量来看,6月份装载机国内销量连续3个月环比下滑,同期装载机出口市场表现依然较为强劲,虽然环比有所下降,但单月出口销量的占比依然维持在了50%左右的水平。从挖掘机和装载机的销量数据表现来看,6月份挖掘机和装载机的外销占比分别维持在了61.3%和49.5%的水平,而国内工程机械行业延续承压的态势。从上半年的情况来看,整体工程机械行业销量呈现了冲高回落的态势,而出口市场则维持较高的占比份额,内弱外强态势明显。

图2

2017-2023年装载机销量

从工程机械行业的需求端来看,基建和房地产是其主要的下游需求端。对于基建行业来说,专项债依然是推动基建投资的主要动力,据不完全统计数据显示,6月份,全国新增地方债共发行8302.28亿元,其中,新增一般债、专项债分别发行3339.76亿元和4962.52亿元,当月专项债发行平均占比为59.77%。上半年全国新增地方债共发行43681.05亿元,同比下降16.8%。虽然今年以来地方债发行节奏前置,但二季度发行的节奏相对较为缓慢,随着财政部此前将全年新增债务限额下达至各省份,预计三季度各地将再次迎来发债高峰,从而稳投资稳经济。

而对于房地产行业来说,中央对于房地产行业的主线依然是“要坚持房子是用来住的、不是用来炒的定位,因城施策,支持刚性和改善性住房需求,做好保交楼、保民生、保稳定工作,促进房地产市场平稳健康发展。6月份LPR贷款利率的下调对于房地产销售端起到了一定的积极作用,7月10日中国人民银行、国家金融监督管理总局发布通知,将此前公布的支持房地产市场平稳健康发展的两项金融政策进行调整,适用期限统一延长至2024年12月31日,延期政策集中于两方面,一方面是支持开发贷款、信托贷款等存量融资合理展期的政策,另一方面是鼓励金融机构提供保交楼配套融资支持的政策。这将有助于打消金融机构对房企新发放配套融资的部分顾虑,为房企提供适度宽松的融资环境,有利于引导金融机构对房企提供持续稳定的资金支持。房地产销售端的再次走弱和融资渠道的不断改善,房地产市场有望逐步企稳,但地产企业的融资情况依然不尽人意,大部分房企是以推进“保交楼”为主要目的,但对于房地产投资和新开工的带动效果仍然较弱,从而继续制约着国内工程机械市场的需求释放。

因此,由于国内基建项目开工和施工进度受到天气和资金制约较为明显,而房建市场的短期改善效果不佳,这都将对国内工程机械销量形成拖累;同时由于国外基建施工的持续好转将带动工程机械外需市场的不断壮大,从而使得工程机械“钢需”呈现内淡外稳的局面。(兰格钢铁研究中心,葛昕,转载请注明出处)

有限公司官网底部二维码.jpg)

有限公司官网集团公众号二维码.jpg)