4月信贷骤降对钢市有何影响?

2016年一季度对实体经济发放的人民币贷款增加4.67万亿元,同比多增1.06万亿元,货币政策宽松叠加积极的财政政策,推动了固定资产投资增速回升,拉动了钢材消费需求回暖,促使钢市呈现旺季更旺的现象。不过,4月对实体经济发放的人民币贷款仅增加5642亿元,同比少增2403亿元。是否意味着货币政策调整,固投增速会否一蹶不振,对钢市又会产生什么影响?笔者做以下简要分析。

我国货币政策走向

5月9日《人民日报》发表的“权威人士”访谈,已透露货币政策的走向。一方面,国内一些经济指标回暖,包括就业形势总体稳定;居民收入平稳增长;固定资产投资加快;部分工业品价格回升;房地产企业去库存。另一方面,在扩大需求的同时,也产生了泡馍,供给侧结构性改革有所“偏离”。负面效应包括财政收支平衡压力较大;部分城市房价大涨;民营企业投资增速下降;P2P非法集资高发;部分过剩产能行业复产等。

当前国内经济下行压力仍大,新生动力还难以对冲传统动力的衰减,仍需要积极的财政政策和稳健的货币政策护航,但不能简单、过度的刺激需求,否则无助于供给侧结构性改革,预计货币政策将从宽松走向中性,也并不意味着收紧。近期央行仍通过公开市场操作配合MLF调节流动性,预计三季度后期降准概率较大,货币政策可能再次微调。

货币政策微调对基建、房地产影响

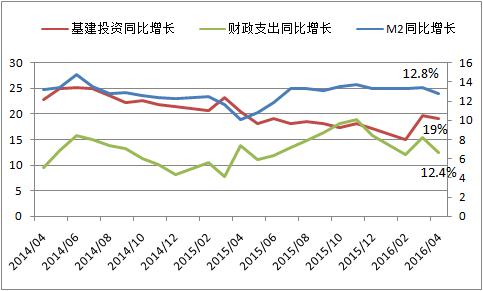

2015年1-12月,全国基建投资同比增长17.2%,增速较上年同期回落4.3个百分点。随着地方政府债券置换以及银行信贷支持,2016年一季度基建投资增速回升至19.6%。不过,由于财政收支矛盾突出,加上4月信贷骤降导致M2增速回落,二季度基建投资增速或出现回落。

不过,2016年将新增地方政府债务1.18万亿元,到期需要置换的地方政府债务约5万亿元,合计需要发行地方债超过6万亿元。为托底经济增长,基建投资仍将快速增长,全年增速或在19%-20%左右。

图一:基建投资增速、财政支出增速及M2增速走势

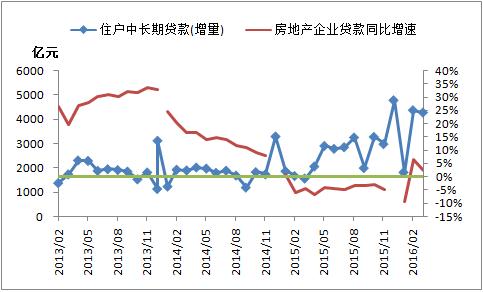

2015年以来银行大量信贷提供给居民用以住房消费,从企业加杠杆转向居民加杠杆。2015年下半年楼市销售出现回暖,*终在2016年一季度拉动房地产投资增速回升。不过,银行对房地产企业信贷仍然收紧,开发资金主要来源于定金及预付款。2013年房地产企业贷款同比呈现双位数增长,而2015年已出现负增长。

图二:住户中长期贷款及房地产贷款同比增速走势

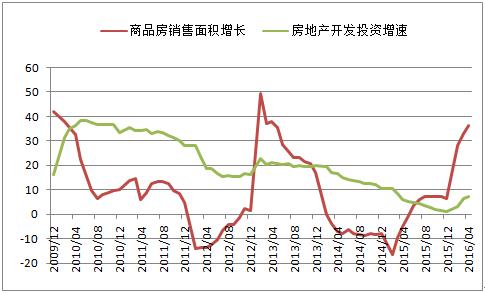

尽管2016年4月住户中长期贷款增加4280亿元,仍处于高位。不过,由于一线及部分二线城市房价大涨,而三、四线城市库存仍居高不下,部分地区已开始收紧房贷政策,楼市销量高增长难以持续,房地产资金下半年或趋紧,预计房地产投资增速或在四季度放缓,全年低于10%。

图三:商品房销售面积同比增速及房地产投资同比增速走势

此外,制造业扩张动力也有放缓迹象,各大用钢制造业需求回暖持续性不强。2016年1-4月通用设备、运输设备、电气机械及器材制造业增加值同比增长4.5%、4.2%、8.6%,分别较1-3月回落0.3、0.2和0.1个百分点。2016年4月份全国29家挖掘机企业共销售7156台,同比下降22.92%;1-4月同比下降2.94%,在一季度逆势反弹后,再次回归常态。不过,小排量汽车购置税减半政策还在显效,2016年4月全国汽车销量同比增长6.2%,呈现中低速增长,国内汽车用钢生产企业需求相对乐观。

淡季行情叠加宏观中性偏弱,打击钢市信心

后期货币政策维持稳健,但宽松力度趋于中性,M2增速短期回落,二季度经济惯性回暖,下半年经济增速或放缓,维持温和通胀,人民币汇率贬值风险加大,三季度后期可能再次实施积极的货币政策,降准概率较大,全年GDP增速或达6.7%。

钢市供需压力逐渐加大,在钢厂亏损之前,难以阻止其复产步伐。截至5月13日,Mysteel调研全国163家钢厂高炉产能利用率攀升至85.78%,创下年内新高。同时,南方雨季来临以及前期集中补库,终端用户有意放缓采购节奏。此外,基建投资增速回落、制造业扩张动力放缓,预示二季度下游用钢需求淡季愈淡。

据我的钢铁网*新数据,截至5月11日全国139家建筑钢铁生产企业库存总量为388.34万吨,较上周增加58.36万吨。截至5月13日,全国主要城市钢材库存量937.7万吨,周环比增长2%,持续两周攀升。

总之,在三周累计暴跌500-600元/吨之后,钢价继续下跌动力减弱,低价位资源成交有所恢复,部分主流钢厂连续出台限价政策,加上期货市场看空氛围减弱,预计短期内或呈现弱势震荡。中长期来看,伴随着海外矿山到货量增加,钢厂扩产动力减弱,矿价仍有下跌空间。钢材市场重回供大于求格局,即使出现波动调整,也难改弱势行情。三季度是否再次出现旺季叠加政策效应的反弹行情,尚待进一步观察。

有限公司官网底部二维码.jpg)

有限公司官网集团公众号二维码.jpg)